La constitución Unión Monetaria Europea (UME) es uno de los acontecimientos históricos más importantes de los últimos tiempos, y que podrá significar un antes y un después en la historia de la política mundial, tanto si el proyecto fracasa como si termina teniendo éxito.

La cuestión es paradójica. Prácticamente, el mundo desarrollado (América, Europa, Asia y Australia) se debate por dos modelos de política financiera: la austeridad o el gasto público. El país que teóricamente es el que más libertades individuales debería tener, se ha decantado por la política del gasto público, incrementando el poder gubernamental sobre el ciudadano. Y, sin embargo, el continente que históricamente se ha mostrado más intervencionista, se ha decantado por la política de austeridad, desincentivando el poder estatal sobre la moneda y la emisión de déficits.

Aunque cabe señalar que la Unión Europea es una amalgama de dos visiones distintas de Europa: la socialista y la liberal. En el Tratado de Roma (1957) se estableció la libre circulación de personas y de todo tipo de mercancías, mostrando la vertiente liberal de Europa. La Política Agraria Común (PAC) es tremendamente proteccionista, gravando los productos de fuera de Europa ostensiblemente (condenando a muchos países al subdesarrollo) y protegiendo a los agricultores de forma irracional (todos aquellos productos que no fuesen vendidos en el mercado por los agricultores, la UE se los compraría y los almacenaría, y posteriormente serían eliminados).

- La introducción del euro

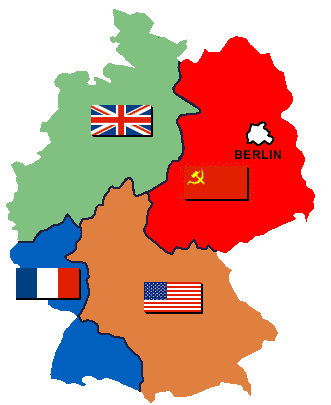

Richard von Weizsäcker, que fue presidente de Alemania desde 1984 hasta 1994, afirmó en 1997: “El euro es el precio de la reunificación”. Y no le falta razón. Las épocas anteriores demostraron que el nacionalismo económico desencadenaría graves conflictos en Europa, perjudicando al conjunto. Cuando una nación se hacía fuerte económicamente, las otras la miraban con recelo. A Alemania lo último que le interesaba eran los conflictos internacionales, pues, hacía muy poco, su país había sido ocupado por cuatro naciones diferentes: Norteamérica, la URRS, Inglaterra y Francia. Por tanto, era muy probable que si llegase a convertirse en una gran potencia económica, los conflictos volviesen a repetirse.

A Margaret Tatcher no le entusiasmaba incluso la idea del euro, por el miedo a que se convirtiera en una gran potencia unificada. Propuso en 1989 un modelo de unión monetaria donde diversas monedas compitiesen entre sí a la vez. Esto hubiera sido muy positivo para el ciudano, pues si el Banco Central deprecia una moneda, la gente cambiaría de moneda simplemente. Hubiera sido una forma de encorsetar el yugo que los gobernantes tienen sobre la ciudadanía. Este modelo que fue aceptado por el Bundesbank, fue denegado por el gobierno alemán.

El euro por tanto fue una forma de ceder al resto de países su fortaleza económica (el deutschmark) a cambio de estabilidad política. A los fraceses les interesaba especialmente esa fortaleza monetaria, y a Alemania, por los momentos que estaba pasando, le interesaba la estabilidad política internacional.

De ahí la rapidez con la que se implantó el euro. El Tratado de Maastrich, que fijaba los requerimientos para entrar en el euro, no lo cumplía ningún país, excepto Luxemburgo. Alemania y Francia excedían el 3% de déficit. Italia el 60% de la deuda pública.

Además, el Banco Central Europeo (BCE) disminuyó significativamente los tipos de interés para favorecer a las naciones «problemáticas» la adhesión al club de la moneda única. E incluso se conoció en el 2010 que Grecia pactó con Goldman Sachs para que ésta, mediante mecanismos contables enrevesados y derivados, pudiese hacer cumplir al país con Maastrich.

Quizá si el euro se hubiese introducido cinco o diez años después, los países que realmente tenían gran interés en entrar en el euro hubiesen hecho las reformas estructurales necesarias para cumplir con los requisitos. Y no hubiese tampoco hecho falta la bajada de los tipos de interés del BCE, que, por otra parte, incentivó las burbujas que actualmente estamos viviendo en el sur de Europa.

- El Banco Central Europeo

Como se demostró históricamente con la crisis de 1929 (donde cayeron de la noche a la mañana varios miles de bancos) y con la crisis del “corralito” argentino en el 2001, un sistema financiero con reserva fraccionaria caería como un castillo de naipes tras la explosión de una burbuja, de no ser por la existencia de un “prestamista de última instancia” o Banco Central.

Los bancos crean dinero de la nada prestando los depósitos de sus clientes, generando inversiones sin sentido, que terminarán en una crisis económica, dejando a los bancos sin activos. Los depositantes se asustarían y acudirían a recoger su dinero, llevándose la sorpresa de que no está allí. El banco quiebra y se sucede una oleada de “pánicos bancarios”. Para evitar esto, el Banco Central imprime dinero, que se lo da a los bancos de una u otra forma, “recapitalizándolos” e impidiendo la quiebra del sistema. Obviamente, esto se trata de una redistribución de riqueza de la población (pérdida de capacidad de poder adquisitivo por la inflación generada por el Banco Central) hacia los bancos (ganancia al obtener nuevos fondos emitidos por el Banco Central).

El Banco Central también se ha convertido en un instrumento para financiar los déficits de los diferentes países. En el caso de EE.UU. la Reserva Federal compra directamente el 40% de los bonos emitidos por el gobierno federal, reduciendo el interés de los mismos por debajo del 2%. Esta política, a su vez, y como hemos comentado anteriormente, genera inflación, reduciendo el valor real de la deuda pública. Es lo que se denomina «impuesto inflacionario».

Asimismo, se exige por ley que los bancos contengan en su balance un determinado porcentaje de activos de alta calidad (como la deuda pública). Y, por otro lado, el BCE acepta como colateral para dar fondos a los bancos el que tengan deuda pública en sus balances. En definitiva, el BCE evita los pánicos bancarios y financia los déficits de los Estados, a costa de reducir la capacidad adquisitiva de la población.

En un principio, Europa era menos alocada que EE.UU. en la forma de utilizar el Banco Central. Por ejemplo, no se permitía que el BC comprara directamente los bonos de los países. Aunque con la crisis de deuda soberana, el BC cedió a regañadientes a comprar bonos estatales. En algunos casos se compraron casi la totalidad de los bonos emitidos por el Estado, como Portugal (19 billions de 21 billions emitidos).

Y, para evitar que todos los países aumentaran sus déficits con la seguridad de que el BCE se los financiaría, se establecieron en el Pacto de Estabilidad y Crecimiento límites en los déficits públicos (concretamente tendrían que mantenerse en el 3%).

Esta es la razón por la que los países más disciplinados en política financiera rechacen la idea de los Eurobonos, pues reduciría los incentivos a reducir el déficit y se crearía una especie de “tragedia de los bienes comunes”, donde todo el mundo buscaría beneficiarse lo más posible de la financiación de los déficits públicos por parte del BCE, dañando a toda la eurozona.

- La competitividad de la Eurozona

A pesar de que Europa mantiene un fuerte proteccionismo frente al exterior (que se va reduciendo poco a poco), lo cierto es que el libre comercio en el interior de Europa genera una fuerte competencia positiva, que incentiva el progreso.

Se sabe que para que exista un déficit comercial, otro país tiene que tener un superávit comercial, pues lo que uno importa de más, otro lo exporta y viceversa. Es decir, para que un país sea competitivo, tiene que haber otros que no lo sean, porque la competitividad se mide en relación al resto de países. Concretamente la competitividad sería lo caro o lo baratos que son los productos de un determinado país (varía en función de los precios nacionales y del tipo de cambio). Por ejemplo, China es altamente competitiva, mientras que Suiza no lo es tanto.

En el caso europeo, Alemania es especialmente competitiva con respecto a los países del sur de Europa. En Alemania hay más capital, lo que permite a sus trabajadores hacer más trabajo, con menos esfuerzo. Además los salarios se han ido incrementando moderadamente, al mismo tiempo de que Alemania es un país bastante ahorrador, lo que genera inversiones productivas (el ahorro está relacionado con el crecimiento económico a largo plazo).

Los países del sur presentan altos niveles de salarios, ya que tienen un fuerte poder sindical y mercados laborales muy rígidos, que restringen el número de empleados a cambio de incrementar los salarios. Asimismo, y al contrario que Alemania, son menos competitivos.

Esto origina que todos los países con déficit comercial intenten incrementar su competitividad y terminar logrando superávit (España está a punto de conseguirlo en estos momentos). Esto originará que los países que peor lo hagan tengan incentivos para imitar a los que mejor lo hacen, originándose un efecto feed-back positivo, que incentiva el progreso.

En el caso de Grecia, al adoptar el euro desde una moneda tan devaluada, la competitividad de Grecia era muchísimo más reducida que países como Alemania, lo que le originaría unos déficits comerciales enormes. Esto tendría tres soluciones rápidas: bajar los salarios, aumentar los subsidios a los trabajadores o incrementar el empleo público. Y Grecia optó por las dos segundas soluciones.

A fin de reducir los graves desequilibrios entre los países de la eurozona que se pudieran establecer, la canciller alemana Angela Merkel abogó por un Pacto por la Competitividad, que incluyera la armonización de los impuestos de todos los países, que la edad de jubilación en todos los países fuese la misma (70 años), que los salarios se ligasen a la productividad y no a la inflación, frenos a la deuda pública, control de los presupuestos antes de ser aprobados y sanciones a los países incumplidores.

- El euro como corsé para los políticos

Como defiende el economista Jesús Huerta de Soto en uno de sus últimos artículos, mientras no sean abolidos los Bancos Centrales, la reserva fraccionaria y el establecimiento del patrón oro, habría que encorsetar las acciones de los políticos y los gobernantes, para que no incrementen los déficits desmesuradamente, ni hagan políticas inflacionistas o cualquier otra que sea negativa a largo plazo (aunque tenga ciertos efectos positivos a corto plazo, que al político le vienen bien para ganar las elecciones).

En este sentido, el euro elimina el recurso a la devaluación y a la inflación que los gobernantes tenían anteriormente para aplazar las reformas, posponer los problemas a largo plazo, hacer demagogia y financiar sus déficits. Y este es el aspecto más positivo del euro aunque, como hemos comentado anteriormente, el BCE sigue financiando, aunque a regañadientes, el déficit público, ya sea de forma directa o indirecta.

- Dificultad para dejar el euro

En cierto sentido, el euro se asemeja a una secta secreta: es muy fácil entrar, pero prácticamente imposible salir de la unión monetaria.

En primer lugar, si se saliese del euro, habría que establecer una moneda local, de valor mucho más bajo y desconocido. En segundo lugar, los Tratados de la UE no contemplan ningún mecanismo para que algún país sea expulsado del euro.

En tercer lugar, la salida del euro plantearía efectos muy perniciosos, para la economía del país saliente: aunque volver a una moneda más devaluada incentivaría las exportaciones a corto plazo; encarecería desorbitadamente las importaciones (perjudicando al consumidor); encarecería también el consumo interno (aumento fuerte de la inflación); el ahorro privado huiría hacia monedas más estables (pudiéndose producir un “corralito” como el de Argentina); se multiplicaría el valor de la deuda a pagar (esto provocaría impagos de la deuda, lo que perjudicaría al resto de naciones europeas, pues están enormemente expuestas a la deuda de los países mediterráneos); aumentaría el riesgo cambiario y los costes de transacción; y, por último, se originaría una revolución en la estructura de precios relativos, provocando desconfianza e inestabilidad entre los agentes de la economía (proveedores, empresarios, consumidores, acreedores, deudores, etc.).

En definitiva, mientras que en Europa actualmente se han puesto de manifiesto los problemas, intentando solucionarse con reformas estructurales a largo plazo que no se prestan a la demagogia, otros países posponen las reformas y establecen políticas cortoplacistas perniciosas a largo plazo. EE.UU. se endeuda cada vez más, lo que le hace depender el pago de los intereses de la deuda de la Reserva Federal y China, que compra gran parte de la deuda americana.

Esta es la razón por la que el euro, poco a poco, se irá convirtiendo en una moneda más fuerte frente al dólar. Mientras en Europa se hacen frente a los problemas con reformas en la economía real, allí se recurre a imprimir más dinero, al «impuesto inflacionario». A largo plazo, el dólar se habrá depreciado ostensiblemente, entre otras cosas, porque le es necesario para reducir el valor real de la deuda pública (como ha hecho el país a lo largo de su historia). Además -pongamos el caso-, si en China explota la burbuja inmobiliaria y se desencadena una fuerte crisis y el gobierno chino decide parar la compra de deuda estadounidense, EE.UU. lo va a pasar mal. La historia demuestra que las naciones que han dependido de la deuda, al final han terminado siendo dominadas por sus acreedores.

Y, como vemos en el siguiente gráfico, que refleja el decremento del déficit desde el año 2009 al 2011, todos los países de la Eurozona, incluyendo Grecia, están reduciendo con éxito todos sus déficits. Y destaca el ejemplo de Estonia y Lituania, que han reducido su déficit más de un 150%, y las tres presentan un crecimiento económico en 2011 bastante elevado: Lituania un 5,9% y Estonia con un 7,6%.

(Haga clic en la imágen para agrandar)

Vídeos explicativos en inglés.

Hola plaza: como me pasa lo mismo que a tí, trato de buscar buena información al respecto, pero que al mismo tiempo sea comprensible.

De lo mejorcito que he encontrado especificamente sobre el tema monetario es el siguiente enlace:

http://www.chrismartenson.com/crashcourse/espanol/capitulo-1-tres-creencias

No he llegado al final, pero la parte económica me ha parecido bastante buena. Aviso por anticipado que me meto que cuando se mete en jardines ajenos como el cambio climático o la limitación de los recursos de la Tierra, la cosa flojea. Pero la parte que a mí me interesa que es básicamente la parte dedicada a la creación de dinero me parece muy acertada y bien argumentada y explicada.

Mil gracias. Lo miro.

Otras lecturas del tema.

Y hay una contradicción que no se suele señalar. Sí lo hace hoy Girauta en el ABC. En la discusión crecimiento / ajuste, curiosamente cuanto más a la izquierda, más defienden el crecimiento (el no ajuste). Pero tradicionalmente son los campeones de la idea del «crecimiento cero», Club de Roma y todo aquello. ¡Pues ya lo tienen! ¿Sabrán lo que quieren?

Una pregunta sobre esa discusión tan rara sobre el patrón oro y la reserva fraccionaria. ¿Se podría resumir en que la propuesta Huerta implica mucho menos crecimiento (mucha menos economía, riqueza, como se exprese), pero con menos «sustos», y que el quid está en si merece la pena conseguir mayor seguridad general al coste de menor riqueza general, o no tiene nada que ver?

Susto se llevará todo el que yerre en sus decisiones, pero pagarán sólo los responsables si no tenemos moneda prostituida.

A ver si luego tengo un rato para explicar mejor por qué la moneda no tiene nada que ver con la limitación a la creación de riqueza, pero sí puede tener que ver en cómo se dilapida. Veo que tienes un pequeño lío… 🙂

Juano, seguro que tengo un lío, y nada pequeño. Gracias.

A ver si con este enfoque me hago entender…:

Si plantas una semilla, la cuidas y recoges el fruto, has hecho una inversión, has obtenido un rendimiento (eres más rico) y el dinero no ha tenido nada que ver en el proceso. Y si la cosecha se estropea y eres más pobre, el dinero tampoco ha pintado nada en la historia.

Si entramos en el mercado monetario, independientemente de la cantidad de dinero que circule estaremos SIEMPRE tratando con un bien escaso. De no ser así no estaríamos hablando de dinero. Una de las funciones de un banco es la asignación de ese recurso escaso a las inversiones que mayor rentabilidad comparativa generen. De esa manera cobran más intereses y reducen el riesgo. En un escenario de moneda escasa este mecanismo se perfecciona y cuida para obtener la mayor rentabilidad por todas las partes implicadas.

Ahora bien, si hay un incremento artificial de la oferta (no respaldada por una anterior generación de riqueza o ahorro) y además una intervención en el precio (tipo de interés) entonces acceden a ese recurso inversiones que ni son las más rentables e, incluso, son deficitarias. Por lo tanto en tal escenario se genera un saldo de empobrecimiento, de consumo más que de inversión.

Pongamos que en condiciones libres la masa monetaria disponible fuera de 100 y el tipo de interés un 5%. Con una demanda de 500 sólo 1/5 o menos tendrá acceso a financiación ajena siempre que tengan una rentabilidad esperada superior al 5%.

Peeero, como vienen elecciones y los políticos quieren estimular a los 4/5 que quedan fuera para que les voten, incrementan con la imprenta el nominal disponible hasta 500 y ponen el tipo de interés al 2,5%. (El incremento es sólo nominal, la riqueza que respalda el valor total es a efectos prácticos y simplificadores la misma. Hablamos de inflación: el que tenía ahorradas 10 monedas antiguas sigue con el mismo nominal en el saldo, pero su poder adquisitivo cae a 2 y el resto es para respaldar lo impreso).

Con el nuevo panorama de repente se ven inversiones por doquier, además suben precios y salarios. Muchos confunden eso con riqueza, pero nada más lejos de la realidad.

Las inversiones que rindan por debajo del 5%, aunque paguen el crédito, están consumiendo recursos, no generan riqueza.

Para que sea más fácil comprenderlo: Tú has invertido 10 monedas antiguas en fabricar un cacharro y lo tienes a la venta. De repente el cambio de situación primero hace que 10 monedas nuevas equivalgan a 2 antiguas, y segundo, por ley ponen que tienes que vender el cacharro a 8. El resultado es que todo el que te pague menos de 50 te estará metiendo en pérdidas reales.

El establecimiento de patrones para la moneda no busca limitar el volumen, sino impedir que se imprima papel cuyo valor desestabiliza y roba. Se trata de que cada moneda emitida sea el reflejo -osea, que esté respaldada- por una acumulación de riqueza real y tangible. A la larga es un estímulo para generar riqueza, pues se premia el ahorro y la inversión productiva.

Cierto que salir del esquema actual frenaría el mercado del crédito y lo haría más restictivo. Pero eso es fabuloso, puesto que lo que tenemos ahora es una máquina de generar crisis y consumir recursos, no de generar riqueza…

En fin, espero que sea útil la explicación. Disculpa las prisas y la simplificación, pero creo que la idea puede quedar más o menos clara: el dinero es un bien como otro cualquiera, sólo que lo tomamos como referencia para hacer comparaciones de valor de las demás cosas.

Saludos.

Sí, gracias, Juano. O lo entiendo, o al menos tengo al impresión de que lo entiendo (no siempre es lo mismo). El argumento como tal es relativamente simple, y he visto algunos vídeos de Huerta. Pero sé que me faltan muchas claves y conocimientos, y las pocas veces que he visto discutirlo (demasiado brevemente) a otros que sí las tienen, me he quedado bastante a disgusto.

Me parece un tema apasionante, y desde luego hoy clave. por eso me encantaría seguir un debate serio y formal al respecto. Dos o tres intervinientes de nivel por bando, y fuera turistas. Es increíble lo que eso ayuda a aprender, porque luego al leer sabes lo que buscas. Y también te sitúa mucho.

Gracias por el tiempo y perdón por la lata.

Lata nada, un placer.

No es muy complicado, es cuestión de seguir el hilo lógico y no perderse, para lo cual es imprescindible tener los conceptos claros. La dificultad está en que cuando se juega tanto con los parámetros monetarios las referencias cambian costantemente y es fácil liarse.

También ha que tener mucho cuidado con la ambigüedad que muchos utilizan los términos, especialmente Keynes y compañía…

Si te dijera que a veces me da por intentar pensar qué es el dinero, qué hay realmente detrás, y o no lo consigo, o si me perece que me acerco, me asusto y salgo corriendo.

😉

mantener la cantidad de dinero en la economía estable, sin crecimiento ni disminución y que sea el nivel de producción el que determine únicamente los precios. Si crece la producción un 3%, ese año caen los precios un 3%. De modo que el dinero irá ganando poder adquisitivo paulatinamente.

———————————————————————————-

Algo no me cuadra aquí, se el qué, no sé muy bien cómo, necesito una explicación más extensa.

Por favor… No me digas que te puedes poner mañana a emitir moneda respaldada por oro y aceptar depósitos a la vista sin que te metan en la cárcel… O intenta establecer un contrato de trabajo estipulado en gramos de plata al año…

Una cosa es que haya cierto margen de libertad para ciertas cosas, pero ni hay libertad ni hay libre competencia de monedas ni de sistemas financieros.

Ya le dedico más tiempo luego…

Juano, no parece que ninguno de los que aquí mencionan esté en la cárcel. http://www.elmundo.es/elmundo/2012/04/20/economia/1334925007.html

Mas bien parece que son experimentos de éxito limitado, y que han servido tan sólo para segmentar mercados.

Me has puesto un ejemplo de libras oficiosas respaldadas 1:1 por libras reales. Es como operar con cheques. Además es un mecanismo creado por incultos con la esperanza de cerrar una zona al comercio exterior, lo cual es una soberana tontería.

El único ejemplo del que he oído que ha funcionado bien es la vuelta a las monedas de oro y plata (dinar y dirham) en Indonesia.

Mientras, por esta zona del mundo lo que tenemos es:

Artículo 15 de la ley de Autonomía del Banco de España:

«Emisión de billetes.

1. Corresponderá al Banco de España, previa autorización del BCE, la facultad exclusiva de emisión de billetes en pesetas que, sin perjuicio del régimen legal aplicable a la moneda metálica, serán los únicos medios de pago de curso legal dentro del territorio español, con poder liberatorio pleno e ilimitado, en tanto no se produzca la emisión de billetes en euro por el SEBC.»

Limitaciones crecientes en los EEUU.

Luego tienes las empresas que sí te permiten realizar depósitos en metales preciosos, pero la cantidad de leyes, controles y pegas a las que están sometidas les impiden competir con las instituciones financieras clásicas.

Que yo pueda venderte un coche a cambio de un Rolex es una cosa. El trueque no está prohibido. Pero sí está prohibido intentar competir libremente con las monedas de curso legal…

Además, si el sistema financiero es de los más hiperregulados que hay, por no decir el que más, ¿cómo puedes decir alegremente que no hay ningún problema en intentar establecer una alternativa? Sefuela, es que tal como lo pones es como decir que la pederastia es totalmente legal y permitida porque si le das un beso a un niño no te meten en la cárcel…

Por favor, seamos un poco rigurosos.

Sefuela, lo que se pide del patrón oro no es que se imponga, sino por lo menos que se permita. Que haya libre competencia de monedas y que el mercado decida.

¿Tú dónde pondrías tus ahorros, en un banco con coeficiente de caja del 1% con moneda fidicuaria o en uno con patrón oro y coeficiente del 100%?

Eso no quita que puedas mantener saldos menores en otras monedas e instituciones para llevar a cabo algunas operaciones. Pero en cuanto al patrón lo que se pide es libertad.

En cuanto al coeficiente de caja sí que lo justo sería exigir el 100% en depósitos a la vista como ocurre con cualquier tipo de negocio que no sea un banco.

En cuanto a las necesidades de moneda con respaldo de bienes tangibles, por norma al oro siempre le han acompañado la plata y otros metales. Y podemos ver algún caso en el que hasta las cabezas de ganado cumplieron ese papel. Se trata de establecer en libertad medios de pago reales. Ya las empresas especializadas se encargarán de dar garantías y comunicación allende los mares para que los clientes se sientan atraídos hacia su solución. Y ya los clientes se encargarán de informarse, en lugar de fiarse ciegamente de una burocracia y casta política que jamás miraron por el interés del ciudadano anónimo y corriente.

Hola Juano.

¿Quien dice que no está permitido? ¿Quien impide que cualquiera pague con oro a quien esté dispuesto a aceptarlo como pago?. Lo que ocurre es que tenemos miedo a los desaprensivos, y el que tiene oro lo vende en una tienda para conseguir dinero. El que lo quiere comprar, hace lo propio. Al final, prefieres que haya alguien de quien te fías y pagar una tasa o comisión, que dejar abierta la posibilidad de que te engañen.

Mis ahorros los diversificaría. Algo en el banco con reserva del 100%, al 0% de interés (en el mejor de los casos). Otra parte en el que tiene c.c. del 1%, mejor remunerados.

Ningún negocio funciona con coeficiente de caja del 100%, salvo los minúsculos. Se pone un dinero como capital, se piden pólizas de crédito para el circulante que suelen superar con mucho el capital, se compra y vende con pago aplazado, y se comienza a funcionar. ¿Por qué la banca tiene que funcionar sólo con el dinero de depósitos a la vista y tenerlos siempre disponible, cuando hay formas infinitamente más eficientes de gestionar ese posible problema, normalmente mediante instrumentos financieros?

Al final, pasas de patrón oro a patrón metales o patrón bienes tangibles (espero que no te refieras a sellos 😉 ). Avancemos por esa vía, y llegaremos al papel moneda.

En cuanto a las empresas especializadas, conozco algunas. Agencias de rating, empresas de factoring y confirming. Sí , podrían hacer el papel que dices, pero sus costes se multiplicarían estratosféricamente y, por tanto, el precio de sus servicios. Quien no pudiera pagar ese coste, tendría que conformarse con un nicho de mercado ínfimo. Estaríamos segmentando el mercado, con poco sentido, cuando nos quejamos de que no se avanza lo suficiente hacia un mercado único.

A lo que dices sobre la burocracia y la casta pólítica, nihil obstat. (¿es así, no?).

Dime un aparcamiento que no funcione con coeficiente del 100%. O un guardamuebles. O una guardería.

Sólo a los bancos se les permite semejante barbaridad.

en cuanto a la remuneración, ya decían los escolásticos que el que cobra remuneración por los depósitos que realiza, primero peca. Y segundo pierde el derecho a reclamar cuando el banquero no pueda devolverle el principal.

Es como si llegas a tu casa y quien se ha quedado cuidando a tu hija en lugar de pedirte su salario te suelta 500 euros y tú te quedas feliz y encantado.

Tan lógico y normal es pensar lo peor de esa situación como con la banca, pues es lo mismo. Si el que tiene que cobrar por hacer su trabajo no solo no cobra sino que te paga, es que te está robando por otro lado.

La LEY tiene que ser IGUAL para TODOS. Desde el momento en que creas una ley diferente y especial para bancos e instituciones financieras, ya la hemos cagado.

¿Tú dónde pondrías tus ahorros, en un banco con coeficiente de caja del 1% con moneda fidicuaria o en uno con patrón oro y coeficiente del 100%?

Pues depende.

Si me guio por el tipo de interés o los servicios asociados lo mismo a uno de RF 1% Si me cobran por tener mi dinero en su banco y encima he de pagar comisiones…… pero quiero seguridad absoluta… El de 100%.

El problema no es la RF sino el hecho de la existencia de un prestamista de ultima instancia que permite… no, mejor, alienta la RF como medida expansiva de la manipulación de la moneda sin tener que imprimir demasiados papelitos.

Hoy en día el dinero es más apuntes contables que papeles (de hecho el % en papel es ínfimo). Hay más dinero bancario en circulación que billetes.

Si Juano…. estamos en una orgía de apuntes bancarios.

Pero siguen siendo elección de consumidor cuando conoce las condiciones del contrato.

El problema es la manipulación de los tipos de interés por parte del BC permitiendo a los bancos financiarse por debajo de la inflación. NO en si la RF. Si un banco quiere volverse insolvente, como una panificadora o un puesto de helados, puede hacerlo. Solo que a los bancos se les salva.

Son cosas distintas.

La intervención en el tipo de interés es una intervención en un precio. Ello por un lado interfiere en la función de comunicación de información de los precios, lo cual nos lleva a tomar decisiones erróneas. Por otro lado esa intervención se utiliza para dar mejores condiciones a unos frente a otros.

La RF lo que hace es que permite a los bancos robar impunemente.

Juano, son dos cosas distintas pero la una sin la otra no podría montar el lío que montan. Si el Estado presta por debajo del mercado los ahorradores no pueden pedir mas por su dinero. Si el estado presta a los bancos a corto por debajo del mercado y los bancos prestan a largo se está inflando la economía al hacerse inversiones a largo que presuponen mayores beneficios. Si es que la cosa dura.

Y la RF no roba. Descuadra los apuntes, apalanca, gracias a la posibilidad de financiarse a muy corto a bajo precio, los balances de los bancos. Pero si voy a por mi dinero y me lo dan… No me están robando. He insisto, eso depende de lo que diga el contrato.

Y si no me lo dan el banco quiebra. Y no hay mas.

1.-No te dan tu dinero, el banco quiebra ¿y ya está?… Tú te quedas sin tu dinero…

2.-Aunque te den el valor nominal el mecanismo es inflacionista y el poder adquisitivo de tus ahorros cae en picado en beneficio de los de siempre.

3.-Claro que las dos cosas intervienen en este follón, y claro que están relacionadas.

En un estudio del año pasado más del 80% de los ingleses (estoy tirando de memoria, puede variar poco el dato) desconocía la existencia de la RF. Y no es algo que se mencione en el contrato, es algo que se regula con la ley…

Voy a abrir la caja de los truemos con algunas críticas a cosas concretas que dices. Aunque estoy de acuerdo con el espíritu del artículo, y creo que el mensaje general es correcto, y la forma de expresarlo buena. Gracias.

Según mi experiencia (pocos meses) en Holanda, lo que nos diferencia no es el nivel de salarios nominal (favorable a ellos), ni siquiera las pausas para café o la charlita del fútbol del fin de semana, que existen también allí. Es una mejor organización y escasa improvisación, lo que disminuye el esfuerzo para el mismo resultado y permite mayor cantidad de jornadas no laborables (en contra de la creencia general). Es el salario efectivo en función del resultado lo que es inferior.

Culpa es de toda la estructura organizativa, y habría que plantearse seriamente cambiar la filosofía de la misma. Menos reuniones a las 6 de la tarde, menos urgencias y más ganas de hacer las cosas bien.

Es un error, en mi opinión, la defensa radical del patrón oro y de la abolición de la reserva fraccionaria. Como he planteado otras veces, el dinero vale porque se acepta. si volvemos al patrón oro creamos la megaburbuja del oro. Y no me vale la libre creación de moneda, puesto que es imposible que un asturiano sepa si el que ha emitido moneda en California es o no solvente, y si debe o no aceptarla.

Además, me gustaría que alguien me explique cómo íbamos a funcionar en España (o en otra parte) cuando nuestras reservas de oro no llegan a 12.000 millones de euros. (9 millones de onzas). Tengo la impresión de que algunos de los encarnizados defensores del paatrón oro no han pensado en esto.

No deberías creeros todo lo que cuenta gente que no conoce el funcionamiento interno de la banca a nivel estructural, y su gestión del balance de la misma. Lo de que crean inversiones sin sentido es falso. Se hacen puntualmente salvajadas, no lo discuto, pero no de manera habitual. La estructura de exigibilidad temporal del balance bancario es algo que se cuida, de manera extraordinaria en algunas entidades. Con todo tipo de herramientas y recursos, es una de las partes del negocio bancario que mayor auge ha tenido en los últimos años. Si bien, esto es conocido sólo a nivel interno y no por mucha gente.

El sistema Target de bancos centrales europeos es imperfecto y mejorable, pero es de lo poco coherente que se ha hecho en la UME.

Si no me falla la memoria, Alemania cumplió con Maastricht vendiendo reservas de oro para rebajar su déficit. Curiosamente, España cumplía, para sorpresa de todos los que no lo creíamos posible. La lógica económica se plegó a la voluntad política, y se marcó una única velocidad. El fallo grave fue que, una vez creada la UME, se olvidaron del resto de cosas necesarias, como tú señalas.

Por el momento lo dejo aquí. Saludos y gracias, Antonio.

Gracias por el comentario, Sefuela. Es verdad lo que dices de Holanda, no sólo las diferencias en competitividad se deben al capital, a los salarios o al mercado de trabajo, sino a la eficiencia de los trabajadores y a la mentalidad de la sociedad. Aunque, un mercado de trabajo rígido incentiva a los trabajadores a «vaguear».

Con respecto al patrón oro, de lo que se trata es de mantener la cantidad de dinero en la economía estable, sin crecimiento ni disminución y que sea el nivel de producción el que determine únicamente los precios. Si crece la producción un 3%, ese año caen los precios un 3%. De modo que el dinero irá ganando poder adquisitivo paulatinamente. Es una forma de evitar el «impuesto inflacionario».

Por ello no importa cuantas reservas de oro se tengan en un país, porque la equivalencia de la moneda hacia una onza de oro podrá fijarse como se quiera. Pero, eso sí, una vez establecido el valor, no podrá cambiarse, con el objetivo de no modificar la cantidad de dinero en circulación.

Y, con respecto a la reserva fraccionaria, es un error jurídico, ético y económico que una persona deposite un dinero solamente para guardarlo y que el banco lo utilice como préstamo.

Mira lo que dice el artículo 1.767 del CC: «El depositario no puede servirse de la cosa depositada sin permiso expreso del depositante. En caso contrario, responderá de los daños y perjuicios».

Además, se demuestra que si no se guarda el 100% de lo que se depositó se genera un desajuste entre ahorro e inversión que inexorablemente llevará a una burbuja.

Es claro que con reserva fraccionaria se invierte muchísimo, pero se invierte muy mal. Sin reserva fraccionaria se invertirá menos (lo que los ahorradores presten y no depositen) pero se invertirá a la perfección, y no existirían las crisis. El desarrollo sería lento, pero, a largo plazo, llegaríamos a un desarrollo mejor y genuino.

Gracias, de nuevo, por los comentarios. Un saludo.

El patrón oro lo que estabiliza es la relación entre billete y respaldo de metal precioso (no tiene que ser sólo oro). No busca para nada mantener un volumen estable de dinero. Además, de ser un mercado liberalizado las instituciones financieras podrían importar oro para emitir más moneda. O emitir nuevas monedas o billetes con respaldo de plata, o platino. O acuñar monedas de valor propio en aleaciones….

El dinero es un bien como otro cualquiera con la particularidad de que el mercado lo elige libremente como elemento de referencia. Que haya más, menos, evoluciones de oferta, demanda, surgimiento de bienes sustitutivos… es normal y tan bueno o malo como puede pasar con cualquier otro bien tangible.