Es un lugar común en esta crisis decir que las medidas para disminuir el déficit provocarán disminución del crecimiento económico e incluso recesión, que el menor crecimiento económico disminuirá el consumo y los ingresos fiscales, y que esta disminución de ingresos provocará más déficit y vuelta a empezar.

Así nos lo recuerda José García Domínguez un keynesiano que escribe en el muy liberal diario Libertad Digital.

El fallo de esta argumentación es que al disminuir el déficit queda liberado dinero de los ahorradores, al emitirse menos deuda pública, y que ese dinero puede ser utilizado para nuevas inversiones, crear nuevos puestos de trabajo y en consecuencia se recaudarán más impuestos.

El problema nace siempre de que los keynesianos consideran que el dinero y los recursos que no consume el Estado desaparecen.

Para que vean más claro lo infumable del razonamiento keynesiano, imaginen que tenemos una economía con un nivel de ingresos públicos (ya sean fiscales ya sean mediante emisión de deuda) de Xip y con un nivel de gastos públicos (ya sean en gastos corrientes o de inversión) de Xgp. Sean S los ingresos privados menos lo invertido en deuda pública y sean G los gastos privados (en consumo e inversión)

Entonces, si los ingresos del Estado disminuyesen hasta (Xip-Y) y los gastos del Estado disminuyesen hasta (Xgp-Y) el gasto privado G (ya sea en consumo o en inversión) no aumentaría de G a (G+Y) sino que la Y desaparecería…. ¡¡¡Manteniendose la igualdad!!

Es decir:

Xip = Xgp

S = GS + Xip = G + Xgp Entonces:

(S + Y) + (Xip – Y) = G + (Xgp – Y) con Y >0

y…

S = G – Y

Imposible ¿Verdad?

El problema que sufre ahora España es que ya no dependemos sólo de nuestros ahorradores sino también de los de fuera. Así que los keynesianos reelaboran su teoría y dicen que el dinero que no gasta el Estado desaparece porque ahora el dinero que nos prestan desde fuera ya no nos lo prestarían y el consumo y la inversión disminuirian.

¿Pero acaso esos mismos inversores extranjeros que prestan dinero al Estado español no estarían dispusto a prestarselo a empresarios españoles o a invertirlo directamente en España?

El argumento keynesiano es que al no gastar ya tanto el Estado español el consumo disminuiría y sería menos atractivo invertir en España. ¿Pero acaso no hace menos atractivo invertir en España el tener un Estado irrevocablemente destinado a la quiebra?

Nuevamente al argumento keynesiano es que si se mantiene un nivel adecuado de consumo la inversión irremediablemente llegará, los ingresos fiscales aumentarán y el Estado volverá a ser viable.

Pero esa «inversión irremediable» no ha llegado porque sino, y dado que durante los últimos tres años el Estado ha tenido un déficit de 320.000 M€ para mantener ese nivel de consumo que haría llegar esa «inversión irremediable», la creación de empleo en el sector privado (y el consiguiente aumento de ingresos fiscales) ya habría llegado y lo que ha sucedido ha sido exactamente lo contrario.

De hecho lo que ha sucedido es que el gasto público ha desplazado a la inversión privada.

Se puede dar otra vuelta de tuerca al argumento y decir que lo que ocurre es que no ha pasado «el suficiente tiempo» y seguir comprando tiempo no ya en base a una mayor emisión de deuda, que los inversores no están dispuestos a comprar, sino simplemente imprimiendo dinero. Eso, en un «mundo keynesiano», donde la inflación no existe, sería posible, pero desgraciadamente si el Banco Central de turno se pone a crear dinero de la nada irremediablemente se generará inflación, porque los bienes y servicios no se crean de la nada.

Otro de los argumentos utilizados por los keynesianos es que el nivel de endeudamiento público (en España) no es muy alto, algo más de 700.000 M€ más otros 100.000 M€ en deuda fuera de balance, contra los 1.900.000 M€ de deuda privada. Y por tanto el Estado podría endeudarse todavía más.

El problema es que desde que se inició la crisis la deuda privada ha descendido ligeramente, unos 100.000 M€, porque los bancos ya no conceden tantos créditos o la gente no los solicita, mientras que las personas y empresas están liquidando sus deudas.

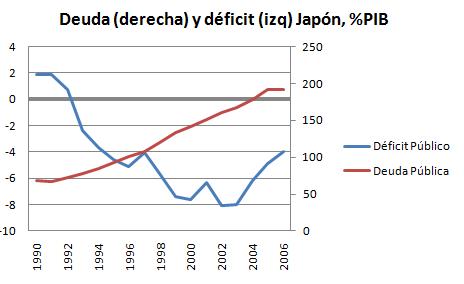

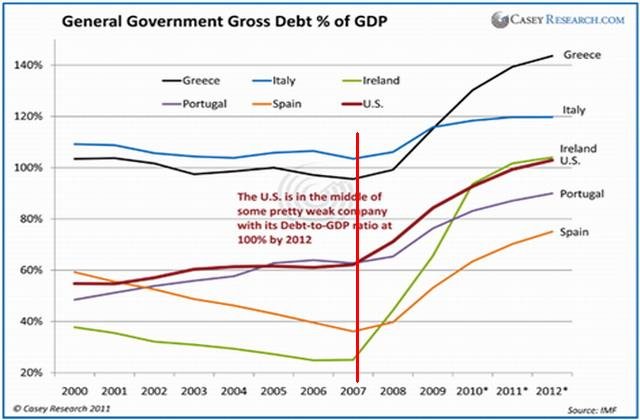

En cambio el déficit y la deuda pública están fuera de control, cuando empezó la crisis la deuda pública era del 35 % del PIB y ahora anda por el 70 % y a finales de este año entre el défict público y los prestamos a CCAA y Ayuntamientos para pagar a los proveedores llegará al 80 %. Si no se toman medidas en otros trés años el déficit llegará al 100 % del PIB y el pago por intereses, si la prima de riesgo sigue entorno a 400 puntos, se acercará a los 40.000 M€ al año.

En definitiva mientras que la deuda privada está disminuyendo la deuda pública, aunque menor, está aumentando rápidamente y pronto puede alcanzar niveles que harán que el simple pago de los intereses comprometan el pago de los servicios del Estado.

El sr García Domínguez tiene los arrestos de decir que «España era ejemplar en su disciplina fiscal hasta 2007». Pero vamos a ver si con una burbuja desatada que nos llevó a construir un millón de viviendas en un año, más que Francia, Italia y Alemania juntas, el superávit del Estado tenía que ser de escándalo y sólo era del 2,2 % del PIB.

Hasta un ciego podía ver que en cuanto explotase la burbuja inmobiliaria, y el cierre de empresas y el paro aumentasen brutalmente, entonces los ingresos fiscales se hundirían y el pequeño superávit se convertiría en un gigantesco agujero deficitario.

Porque era imposible que la burbuja continuase, ni siquiera que se crease otra burbuja para sustituir a la inmobiliaria, porque en 2007 la deuda de empresas y particulares españoles era del 200 % del PIB.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Pero los keynesianos tienen su «arma definitiva» (el superbazuka lo llaman) en lo que hacen los gobiernos de USA (deuda pública de más del 100 % del PIB, cuando empezó la crisis estában en el 70 %) y Japón (deuda pública del ¡220 % del PIB!), si ellos pueden… ¿Por qué nosotros no?

Y es ahí cuando surge su auténtico coco: la sra. Merkel.

Porque lo que pretenden los keynesianos es lisa y llanamente que los alemanes avalen nuestro déficit y nuestra deuda y que el BCE se ponga a imprimir (aún más) billetes. Obvian, como siempre, los hechos: ni USA ni Japón han solucionado sus problemas y ni USA ni Japón van a poder pagar nunca sus deudas.

Y cómo acaba el sistema keynesiano lo sabemos todos: estanflación, al final seguirán los problemas de paro y bajo o nulo crecimiento y habrá una fuerte inflación. Y finalmente la inflación acabará en hiperinflación y en el hundimiento de la sociedad civilizada.

Juano, Sefuela, sólamente para ilustrar la postura del primero de vosotros quiero aportar esta gráfica:

http://s.libertaddigital.com/fotos/noticias/berle2.jpg

Es la evolución del IPC (mala aproximación, pero aproximación al fin y al cabo) en los EEUU, 100 años antes del abandono del patrón oro (creación de la FED) y 100 años después.

Como se puede comprobar, en otro sistema monetario la estabilidad de precios no solo es posible, sino natural y espontánea, con periodos de deflacción que no suponían la (horror y pánico) depresión que supondría hoy en día, sino que correspondían a correcciones breves e intensas.

¿Cómo hacer una transición suave del sistema? Depende de lo ambicioso de la reforma.

¿Qué queremos? ¿Coeficiente de caja del 100%? Ley de implantación progresiva en 10 años.

¿Vuelta al patrón oro? Permitir legalmente su convivencia con el dinero fiduciario y, como en la canción de «la falsa monea», sustituirá por si mismo a los billetes del BC.

Un saludo,

Simón

Jó, pues una pena, porque solo Sefuela aplaude / disculpa el gasto público, y solo en pequeña y circunstancial medida. La discusión me parece muy interesante, y merecería más equilibrio, en vez de todos en la misma banda (o casi). Así no es discusión. Pero ya vamos sabiendo lo que intuíamos. Que lo que creemos y opinamos nace antes, y el razonamiento que supuestamente nos ha llevado a la opinión, en realidad ha nacido después. Sin debate, sin intercambio y lucha de argumentos, no somos muy diferentes de los perros, por mucho que adornemos nuestra elección con elaborados silogismos.

¡Qué se le va a hacer; nos ha fallado el bocas! Vale, entonces yo chincho un poco. A pesar de las buenas razones, no acabo de tragar que «el gasto público jamás es solución de nada». Y el problema está en el «jamás». Uno solo caso en contra destroza el argumento. Y si no es «jamás», entonces hay que entrar en cuándo sí y cuándo no, y el examen de todas las circunstancias. O sea, hay que currar 😉

Voy a poner dos casos, a ver qué pensáis.

– El CERN. Sin más comentarios, ya que sirve de arquetipo de una disculpa de gasto público.

– Y un ejemplo que vale tanto a favor y en contra del gasto público. La NASA. En dos vertientes. Exploración y ciencia del espacio – que la iniciativa privada, hoy, no haría en ningún caso-, e investigación del «cambio climático», que solo es una disculpa para darle un barniz científico a un objetivo político bastardo – y que la iniciativa privada podría hacer mucho mejor (1) -.

(1): Ross McKitrick, A Simple State-Contingent pricing Rule for Complex Intertemporal Externalities.

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1154157

En base a qué sostienes que la iniciativa privada no haría ese tipo de inversiones? De hecho son dos ejemplos de cómo gastar un millón en lo que cuesta mil.

Saca al estado del sistema educativo y verás cómo crece la inversión en investigación (por no hablar de la ingente cantidad de reglamentos y leyes que dificultan o impiden mucha investigación privada ahora mismo).

Sólo con que algo se suponga que puede ser rentable, habrá gente dispuesta a financiarlo.

Si tu argumento fuera cierto Tesla jamás habría hecho nada porque ninguna institución pública le subvencionó. Sin embargo fue el capital privado quien posibilitó su investigación y que hoy disfrutemos del fruto de su trabajo…

Me baso en que … no las hace. Se puede discutir si son buenas o malas inversiones, rentables o no, etc. Pero no creo que se pueda discutir que la inversión privada ni hace ni hará jamás una inversión fuerte en ciencia pura (a la que todavía no se le ve utilidad práctica).

No entiendo el planteamiento de inversión pública = inflación. Sí entiendo el planteamiento inversión pública = impuestos. No entiendo el planteamiento de impuestos = mala idea, en cualquier caso. Por ejemplo, ¿fueron una mala idea las calzadas romanas, o la lucha contra la piratería en la misma época? Pues no las hizo la iniciativa privada, ni las hubiera hecho.

En cuanto a investigación en ciencia pura, las universidades lo harían por prestigio y atracción de financiación. No hace falta el estado para eso. Además, si no hay ningún indicio de uso práctico, ¿cual es el criterio para gastar el dinero sacado a los demás a la fuerza? Será más lógico que tengas que convencer a los que ponen el capital el motivo para tirar por una línea u otra de investigación. De lo contrario es una puerta abierta a gastar millones en posibles tonterías, como el cambio climático, por poner un ejemplo.

Insisto en que no estoy en contra del estado per se, estoy en contra del estado ilimitado. A día de hoy la mayoría de las inversiones públicas no son justificables y, por si fuera poco el dispendio, se financian con emisión de deuda que luego no pocas veces se monetariza. Por lo tanto acaban generando inflación.

Cuando los gobiernos decidieron abandonar el patrón oro el motivo principal fue eliminar la barrera que supone tener que recaudar vía impuestos lo que luego quieren gastar/»invertir». Me remito a la última huelga de la Royal Navy, en Invergordon, con motivo de la rebaja salarial propuesta por el gobierno con motivo de la crisis de 1932. Tras llegar a un acuerdo con la tropa para suavizar la rebaja, dos meses más tarde se abandona el patrón oro y, mientras se mantenía el valor nominal de lo salarios, se redujo el poder adquisitivo de todo el país… No por nada se llama el impuesto silencioso.

Jano, el ejemplo era el CERN (o la NASA). Las universidades no tienen pasta para eso. También he hablado de las calzadas romanas y el control del Mare Nostrum.

Yo también estoy contra el estado ilimitado (y la mayoría de la gente, socialdemócratas incluidos) . La cuestión es el criterio del límite.

Lo del patrón oro me parece muy interesante, e importante, pero desgraciadamente excede mis conocimientos. Me encantaría verlo debatir, pero si sólo oigo una postura, nunca me fío de poder juzgar equilibradamente. Ni siquiera de intuir equilibradamente.

Por cierto, en cuanto a las inversiones privadas: Si los gobiernos no nos robaran a través de la inflación nuestros ahorros mantendrían su poder adquisitivo a lo largo del tiempo y nos daría muchísimo más poder a la hora de decidir su destino (tanto en consumo como en inversión).

Uno de los frenos más grandes al progreso en todas sus acepciones es la inflación. Sin tener eso en cuenta la comparación entre recursos públicos y privados destinados a la investigación es falaz.

Hola Juano: No entiendo lo de que los gobiernos nos roban a través de la inflación. ¿Te refieres a creación de dinero que provoca inflación? Eso depende de los Bancos Centrales, que tienen una cierta independencia, aunque no siempre sea plena. Y de hecho, la evidencia empírica dice que no siempre la creación de dinero provoca inflación. Y allá por el 88 se demostró en España que la restricción en la creación de dinero puede también crear inflación. En aquél momento Banco de España reconoció su error al intentar controlar la inflación mediante restricciones monetarias, puesto que eso provocó una escalada en los tipos de interés interbancarios hasta niveles del 50% en el cortísimo plazo y del 27 en plazo de 3 meses, creando un incremento en los costes financieros al que las empresas respondieron elevando precios.

No confundamos inflación con IPC. Por otro lado, subidas de precios de determinados activos pueden ser creadoras de riqueza (o al menos una sensación artificial de ella).

Tampoco olvidemos que el dinero no sólo lo crean los bancos centrales, también la inciativa privada. En el momento que se acepte algo como medio generalizado de pago, se ha creado dinero. Dinero es un bono de un Estado o empresa de primera linea al portador, por ejemplo. Dinero en sentido amplio es cualquier objeto susceptible de ser pignorado.

No entiendo en que te basas para decir que los gobiernos nos roban creando inflación, ni por qué supones que los precios serían estables si no hubiera gobiernos.

Hola Sefuela.

1.-Bajo patrón oro un estudio de la evolución de los precios muestra una estabilidad inaudita con dinero fiduciario. El problema no es que exista estado, el problema es que tenga capacidad de intervenir y lo haga, sobre todo de manera tan arbitraria y destructiva. La independencia de los bancos centrales es formal y puede ser revocada en cualquier momento por el parlamento. Y aún dando por buena dicha independencia, nadie tiene la capacidad de recabar la información necesaria y procesarla para tomar decisiones centralizadas, por lo que la razón de ser de tales instituciones es utópica y falaz tal y como están planteadas.

2.-El IPC es una medida indirecta y de utilidad limitad sobre la inflación. La evolución de precios reales (no nominales) no tiene ninguna utilidad para el gobierno. La inflación deviene sólo de la intervención en el mercado monetario por parte del sector público y de los bancos (con licencia especial del gobierno).

Creo que el problema que tenemos al discutir es que eres un especialista increíble del sistema actual y creo que ves una posibilidad de que funcione. Pero el sistema actual, según mi punto de vista y análisis es insostenible y no tiene ningún fundamento racional… Mi objetivo último no es adaptarme a la realidad creada por los burócratas, de ser así este foro no tendría sentido. Mi objetivo es cambiar esa realidad.

La definición de dinero no puedo discutirla, es perfecta. Pero desde el momento en que los gobiernos detectan que empieza a institucionalizarse una moneda que no puede controlar, saltan las alarmas y se modifica el marco legal, bien para impedir tal surgimiento, bien para controlarlo. Como ejemplo cercano tenemos las fuertes restricciones y prohibiciones que ha impuesto el gobierno USA a sus súbditos para invertir/pagar con/comprar/vender oro. Si aquí ya nos están poniendo limitaciones con la moneda que controlan, como para que surja una institución libre fuera de las manos del estado…, ¡eso es pecado!

Perdón si soy un poco desordenado, pero voy justo de tiempo y no creo que pueda entrar hasta dentro de una semana… Acabo por resumir respecto al robo del gobierno: Cuando se imprime moneda sin ningún respaldo más allá del prestigio del estado eso es robar. Se detrae con ello poder adquisitivo de los ahorradores y se disminuye el valor de las cuentas pendientes a favor de los acreedores. Lo mismo ocurre con el dinero bancario.

En cuanto a los efectos sobre los precios a corto plazo, son muchas las variables como para achacar la causa a un solo factor, pero la tendencia en el largo plazo es siempre la misma.

En fin, una pena la distancia y que me vayan a cortar la luz en unos minutos… Hasta la próxima. Un placer 🙂

Seguiremos la apasionante discusión en otro momento, Juano. No discuto que pueda llegar a ser necesario otro sistema. En este momento, en organismos supranacionales como el IOSCO, se está investigando esa posibilidad. Ahora bien, el problema grave no es un nuevo sistema, que podría llegar a ser necesario (o no), sino hacer una transición suave que no acabe en un escenario Mad Max. Ese es el auténtico reto.

Realmente, al sistema actual no le veo más de 15 años de vida, de los cuales, al menos 5 los pasaremos metidos en la crisis, y probablemente los 10 siguientes en una nueva burbuja, ya veremos de qué.

Un placer.

Juer, nunca había mirado el túiter de JGD y me ha quedado de piedra al asomarme.

Qué soberbia, má.

¡Y qué socialista sigue siendo! (:risas:)

El gasto público jamás es solución de nada. Su definición parte de la búsqueda de un equilibrio inexistente, se desarrolla en un marco normalizado e inflexible y siempre acaba produciendo externalidades que conllevan problemas y costes superiores a los posibles beneficios que pudiera haber aportado. Y esto sólo analizando su planteamiento.

Luego en la praxis hay que sumar el interés político, la corrupción, los vicios del funcionariado, la competencia desleal…

Incluso dando por sentado que el estado haga una inversión correcta y apropiada, la inexistencia del estímulo y guía del beneficio, el aislamiento de los mecanismos de precios, el funcionamiento en base a fines «sociales» hace absolutamente imposible la toma de decisiones a quien quiera que pongas al frente. Desde el momento en el que cualquier innovación o cambio de condiciones varíe el supuesto «equilibrio» keynesiano al que el proyecto nos acerca, éste deja de tener sentido, pero se mantendrá porque así está en los presupuestos y en la planificación central. Así pues, el acierto en el manejo del dinero público es insostenible en el medio plazo. La defensa de la inversión pública sólo se basa en la fe o en efectos a cortísimo plazo centrados en un pequeño grupo de beneficiarios. La defensa de la inversión privada es un ejercicio de lógica soportado por los datos que ya conocemos.

Intentar suavizar los efectos de esta crisis a los que no tienen culpa es una batalla perdida, lo más que se puede lograr es retrasar un poco el golpe, pero al precio de aumentar exponencialmente su dureza. Y por si eso fuera poco, aquí no hay nadie inocente: el pueblo SIEMPRE es soberano, por ende, responsable.

Es responsabilidad de cada uno mejorar su situación. Esperar que aparezca un mesías que nos descubra un camino mágico al paraíso terrenal siempre conduce a tiranías enormemente destructivas.

El pánico de esta situación es en primer lugar de los que viven de los demás: políticos, funcionarios y subvencionados (con dinero o con leyes). En segundo lugar de los que aspiran a vivir de los demás. Al resto sólo nos preocupa que los dos primeros grupos dejen de meternos las manos en los bolsillos, nada más. Si mañana cierran el 80% de ministerios, consejerías, empresas públicas, ayuntamientos y cabildos, nadie notará nada salvo los que cobraban por gastar dinero ajeno. Si mañana suprimimos el 90% de nuestra legislación, no pasará absolutamente nada. De hecho estos dos hechos acelerarían enormemente la salida de la crisis… El único handicap estaría en la violencia de los obligados a tener que producir de verdad algo de beneficio para llegar a fin de mes.

Juano, estoy bastante de acuerdo contigo. Yo no defiendo un gasto público grande forma permanente, tan sólo uno moderado en determinadas ocasiones y circunstancias, y durante periodos cortos. Desde luego no ahora, tras haberse gastado, en los años pasados, mucho más del dinero que debería utilizarse ahora para amortiguar los efectos de la crisis.

El pueblo es soberano, pero no siempre con conocimiento. Los políticos tienen su prioridad, que siempre es ser reelegidos, con lo que las decisiones populistas están garantizadas en una democracia como la española. A lo mejor el problema hay que resolverlo no suprimiendo el Estado, sino reformando nuestro sistema político.

Personalmente no abogo por la extinción del estado, sí por su limitación estricta y explícitamente definida. De lo contrario, sea cual sea el sistema que implementes, el interés político hará crecer el aparato burocrático sin límites, pues es la manera en que pueden incrementar su poder e influencia.

Por otro lado, el desconocimiento no exime responsabilidad. De hecho es la inexistencia del exigir responsabilidades lo que alimenta esa situación de desconocimiento y despreocupación en beneficio de la clase política.

Por lo tanto, para que pueda haber un gasto público puntual y limitado, éste debería de estar definido de antemano en las competencias y en el modo de ejercicio de las mismas. Entonces podemos llegar a un acuerdo. Si depende de la interpretación que haga el cacique de turno el resultado será siempre el mismito que tenemos ahora.

En el último parrafo del mensaje anterior quería decir «.. y unas cuantas más.» Entre ellas la eliminación del «Estado de las Autonomías».

En cuanto a la segunda consideración de Safuela, tienes razón en que el perfil de inversor en deuda pública no es el mismo que el que compra bonos de una empresa o presta directamente o invierte directamente en el sector privado.

Pero cuando se llega a un nivel de deuda y déficit que pone a un Estado al borde de la quiebra entonces los dos tipos de inversores, el que invierte en deuda pública y el que invierte en el sector privado, van a huir del país.

En el punto en que estamos pedir más dinero al extranjero va a condenar a corto plazo a que ni Estado ni empresas privadas tengan financiación (si no es que hemos llegado ya a ese punto!!). También es cierto que es muy difícil pedir a los bancos españoles que presten dinero al sector privado cuando están a un mismo tiempo comprando deuda pública y recapitalizándose (y además cada vez tienen más morosos).

Resumiendo yo creo que hay una gran relación entre el exceso de deuda pública y la falta de financiación para la empresa privada, aceptando que los que compran deuda pública no coinciden muchas veces con los que financian al sector privado.

El punto es que la falta de solvencia del Estado acaba perjudicando a las empresas privadas y a su financiación.

Estamos en un punto en que las soluciones, por muy buenas que sean, no darán resultados a corto plazo. Es el momento de hacer algo tan poco científico como tener fe.

Aquí totalmente de acuerdo.

Amigo Sefuela:

Para solucionar una recesión primero hay que analizar sus causas. Una recesión supone normalmente que la gran mayoría de los inversores y empresarios han tomado decisiones equivocadas y no han invertido en medios de producción capaces de producir aquello que necesita la gente.

A partir de ahí nos encontramos con la paradoja de que hay personas que no tienen empleo pero que sí tienen necesidades sin satisfacer y de inversiones paradas porque no han satisfecho la demanda de la gente.

Suponer que la inversión pública y el déficit pueden solucionar o ayudar a solucionar una recesión supone creer que el Estado sabe lo que no han sabido ni saben los inversores y empresarios, es decir saber en que hay que invertir para satisfacer la demanda de la gente. No digo que no sea posible digo que es mucho suponer.

La solución a una recesión, si dejamos de lado la intervención estatal, vendrá de la mano de empresarios que sepan ver cuales son las necesidades no satisfechas e invertir en ellas hasta que las inversiones se acerquen a las necesarias para producir lo que demanda la inmensa mayoría de la gente.

Es verdad que eso llevará su tiempo y que en unas condiciones en que el ahorro escasea llevará más tiempo, pero volver a las políticas de expansión crediticia sólo puede llevar a un aumento de la inflación y no a solucionar el problema de fondo. Añadir el problema de la recesión la inflación no soluciona mucho.

De todos modos la recesión no ha sido culpa del mercado, o sólo una mínima parte. Los bancos se dedican a ganar dinero y para ganar dinero cuantos más créditos concedan mejor. Los bancos tenían financiación abundante y barata y en consecuencia daban créditos a cualquiera. El BdE en vez de cortar la expansión crediticia miró para otro lado. Es verdad que los que tenían que controlar los riesgos en los bancos fallaron estrepitósamente, ese es el gran fallo del sector privado (que ahora están pagando los accionistas de los bancos).

La gente, que no tiene ni idea de Economía, simplemente veía los precios de los inmuebles subir al 10 % anual y al grito de ¡LOS PISOS NUNCA BAJAN DE PRECIO! se metió en unas hipotecas arriesgadísimas.

Como ya he dicho muchas veces la única solución que yo veo es la deflación. Bajada de salarios, bajada de precios, hudimiento de los precios de los inmuebles, mayores exportaciones, reequlibrio de nuestras cuentas exteriores, menores impuestos y menor fraude fiscal, gestión privada o privatización de la sanidad y la enseñanza, eliminación del déficit público, cambio radical en la Universidad de tal manera que los estudios se adapten al mundo real, y unas cuentas más.

El gran problema es que el tiempo juega en nuestra contra.

Hola Mill:

Estoy de acuerdo en que es mucho suponer que el Estado va a actuar correctamente, y que los ejemplos recientes así lo demuestran. Conozco casos en los que el famoso plan E se dedicó a ampliar aceras, cuando faltaba financiación para crear accesos adecuados a un polígono industrial adjunto.

Pero creo que estarás conmigo en dos cosas. Primera, el mercado es bastante eficiente, pero no perfecto. Los ciclos económicos son inevitables, pero un Estado que actúe correctamente (aunque sea mucho suponer) puede amortiguarlos, y eso no creo que sea malo. Poniendo una comparación que se que no se ajusta mucho, pero puede ser ilustrativa, prefiero comer carne siempre (unas veces más y otras menos) a comer marisco tres meses y morirme de hambre dos meses después.

Segunda: determinadas inversiones, como son muchas infraestructuras, no son fácilmente asumibles por la iniciativa privada. Cierto que se han hecho muchas tonterías con eso , como ha sido el caso de los famosos aeropuertos vacíos, pero otras (por ejemplo la mayor parte de las correspondientes a los transportes para los eventos del 92) han tenido un impacto económico beneficioso para muchas empresas e individuos.

En cuanto a la necesidad de una drástica rebaja en determinados precios y costes, no puedo estar más de acuerdo. No creo que sea una necesidad totalmente general, pero tampoco tengo datos como para entrar en una discusión sobre esto. Lo que sí considero es que, precisamente en un contexto de deflación generalizada, no habría que tener miedo a que un pequeño efecto inflacionista amortigue algo esa deflación, siempre y cuando sirva para amortiguar problemas sociales, realizar inversiones productivas, o cosas por el estilo.

En cualquier caso, repito que no defiendo que sea lo que hay que hacer en este momento. Los gigantescos errores cometidos no lo permiten.

Sobre la responsabilidad del BdE en la crisis bancaria no te pienso discutir lo más mínimo, y tampoco sobre que mucha gente tomó decisiones erróneas buscando un beneficio fácil, sin pensar en que la situación podía cambiar. De hecho, no sé si son pocos o muchos los casos semejantes, pero he escuchado a algunas personas decir sobre la responsabilidad de los hipotecados: «Bah, si resulta que hay un problema que afecte a mucha gente, ya buscarán una solución». Lo terrible es que las experiencias del pasado les respaldan. Y, desgraciadamente, es cierto que si la mayoría toma decisiones irresponsables, los que no las hemos tomado nos vemos afectados. O pagamos injustamente una parte de lo suyo (como ahora) o el impacto en la sociedad es tan grande que también se nos lleva a nosotros por delante.

Bueno, Mill, parece que al menos sí se ha aclarado una cosa. El fenómeno este de García Domínguez, todo el día en Twitter, erre que erre, dando caña a «los de la paranoia del gasto público», no es capaz de confrontar sus afirmaciones en un formato de debate que permita explayar las ideas. Eso no quiere decir que con seguridad no tenga razón, pero es un buen indicio de la poca seguridad que él mismo tiene en lo que afirma. Lo cual es un indicio de pocas probabilidades de ser cierto.

A mi me ha fastidiado, porque aunque entiendo y puedo aceptar buena parte de lo que dices, también me parece que hay un puntito de rigidez, o de afirmación «alegre» en un sistema demasiado complejo para permitir muchas seguridades. Así que siempre busco la contraparte del argumento anti estatista, para equilibrar. Había tenido la esperanza de que García Domínguez fuera ese contrapeso. Pero hemos visto que no. Bien está, para dejar de perder el tiempo. Gracias.

Bueno, QP nunca ha llevado bien que le enmienden la plana. Yo le tengo mucho aprecio y valoro su lado borde y provocador, pero casi siempre mira un poquito por encima del hombro, o eso parece.

Probablemente lo más simple sea que no le apetece y listos, motivo más que suficiente pero impropio de la intelligentsia.

Y otros también están escribiendo un libro y no paran de debatir. 😉

Yo apreciaba mucho su lado provocador, y por eso le seguía en Twitter. Pero si resulta un bocas que luego no da la cara, no le veo interés a la provocación desde detrás de la barrera. No te pierdas la última:

A mi también me gustaría debatir ciertos asuntos con Obama, pero él se niega.

https://twitter.com/#!/jg_dominguez/status/191106653817552896

Vamos, que he estado perdiendo el tiempo.

¡Ostras!, esta sí que es buena. Como está escribiendo un libro, Él está por encima de los debates.

https://twitter.com/#!/plazaeme/status/190889685906755584

No tiene pinta de aceptar el guante. Y es lástima, porque algunos de sus argumentos suenan interesantes. Y digo «suenan», porque sin desarrollo, y sobre todo sin contraste, es difícil juzgar.

https://twitter.com/#!/plazaeme/status/190888626983407616

Discrepo parcialmente, Mill. El gasto público y el déficit pueden ser correctamente utilizados como impulsores de la economía en épocas de recesión. Y tampoco le tendría miedo a la inflación en ese tipo de situaciones por usar puntualmente la maquinita de imprimir billetes.

El problema grave es cuando se ha usado el gasto y el déficit en derroches improductivos en épocas de esplendor, porque te deja con las manos atadas para momentos como este, y sería un grave error profundizar el agujero gastando lo que ya ni tenemos ni tendremos.

No se quién lo decía, pero el problema que te encuentras si traes el dinero futuro para gastarlo en el presente, es que pasa el tiempo, llegas al futuro y te encuentras con la caja vacía. Yo añadiría que traer un poco para épocas de dificultad no crea un problema, sino que ayuda a resolverlo. Ahora bien, si ya te has gastado el de los próximos diez años, como nos pasa, entonces date por *odido.

Mi segunda discrepancia es sobre lo que afirmas de que el dinero extranjero que se invierte en deuda se podría invertir en el sector privado. No es cierto en numerosos casos. Existen grandes inversores que tienen entre sus criterios de inversión el de invertir exclusivamente en deuda pública con determinado nivel de calificación crediticia, y ese dinero jamás irá al sector privado. No dudo de que sería mas fácil financiar al sector privado, y evitarías cierto efecto desplazamiento, pero buena parte del dinero que iría al sector privado tendría un origen diferente del que tiene el que financia al Estado.

Y da la impresión de que si añades mecanismos como este que describe Sala i Martín, todavía más.

http://www.salaimartin.com/randomthoughts/item/285-la-regulaci%C3%B3n-compulsiva-empobrece.html

Muy bien explicado el efecto perverso de Basilea II y Basilea III. Yo no lo habría hecho mejor. Es una regulación perversa que no estaría mal para momentos de exhuberancia, pero la crisis ya está aquí, y cosas como esta no hacen más que autoalimentarla.

Añade a esto que en momentos de exhuberancia utilizaron para medir el riesgo una medida tan laxa como el VaR (value at risk) cuando debieron haber utilizado test de stress. Ahora, que deberían utilizar medidas mas laxas como el VaR, utilizan los test de stress. Es la tormenta perfecta bancaria con los peores gestores para manejarla.

Y por si fuera poco, con el riesgo de impago de sus enormes carteras de deuda pública. Todo ello lleva a que la banca española pida más de 300.000 millones de euros al BCE el mes pasado y no llegue un duro al sector privado productivo.

Antes de leerte, Mill, he invitado al agraviado:

https://twitter.com/#!/plazaeme/status/190855697838252032

A ver si hay suerte, y se puede tener una conversación interesante, de la que los burros saquemos algo.